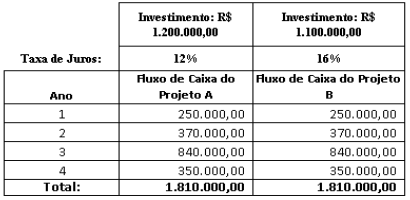

A empresa XYK tem duas opções de investimento em máquinas e equipamentos. O investimento no Projeto A exige um desembolso inicial de R$ 1.200.000,00 e o Projeto B exige desembolso inicial de R$ 1.100.000,00. Ambos os projetos geram o mesmo fluxo de caixa nos anos seguintes; no entanto, a taxa de juros para o Projeto A é de 12% e para o Projeto B é de 16%. É de conhecimento do gestor financeiro da empresa XYK que a TIR (Taxa Interna de Retorno) do Projeto A é de 16,82% e a TIR do Projeto B é de 20,86%. A empresa irá optar apenas por um dos projetos. A partir do quadro resumo dos projetos A e B, analise as assertivas abaixo:

I. A melhor opção é a escolha do Projeto B, pois o desembolso inicial é bem menor do que no Projeto A, os fluxos de caixa são os mesmos, a TIR é de 20,86%, o que supera a do Projeto A. Além disso, o Payback descontado indica vantagem sobre o projeto A, uma vez que é de 3 anos, 4 meses e 12 dias e o VPL (Valor Presente Líquido) de R$ 121.941,84 supera o VPL do Projeto A. II. Analisando o contexto dos dois projetos, a melhor opção é o Projeto A, que, embora tenha a menor TIR, 16,82%, é o projeto que apresenta maior VPL (Valor Presente Líquido) de R$ 138.502,76 e Payback descontado com apenas 3 dias a mais que o Projeto B, ou seja, 3 anos, 4 meses e 15 dias. III. A decisão sobre os diferentes projetos, além dos indicadores técnicos vai exigir a análise sob ponto de vista tático e estratégico. De qualquer forma, o Projeto A reúne maiores condições de ser aceito uma vez que seu VPL supera em 13,6% o VPL do Projeto B, que, embora tenha um desembolso inicial menor de R$ 1.100.000,00, a taxa de juros de 16% exige melhores resultados no fluxo de caixa. Além disso, a recuperação do investimento se dá praticamente no mesmo prazo, com Payback descontado no Projeto A de 3 anos e 4 meses e 15 dias e no Projeto B, 3 anos e 4 meses, 12 dias.

Quais estão corretas?